Hilf Dir selbst, dann hilft Dir Gott! Diese sprichwörtliche Aufforderung, die Dinge selbst in die Hand zu nehmen, gibt es in ähnlicher Form schon seit der Antike. In der heutigen Zeit bedeutet sie auch, selbst Vorsorge dafür zu treffen, durch Schicksalsschläge oder gesellschaftlichen Wandel nicht sozial abzurutschen. Diese Absicherung erfolgt im Regelfall über Versicherungen. Vater Staat unterstützt Sie in Ihren Vorsorgebemühungen, indem er Ihnen verschiedene Möglichkeiten der steuerlichen Absetzbarkeit einräumt. Wir möchten Ihnen ganz allgemein zeigen, welche Beiträge prinzipiell abgesetzt werden können. Die individuellen Auswirkungen für Sie persönlich können wir hier nicht berücksichtigen. Diese Broschüre dient nur der allgemeinen Information und ersetzt keinesfalls eine Beratung durch einen Steuerberater.

Die klassischen Vorsorgeaufwendungen und Werbungskosten

Freilaufender Hund

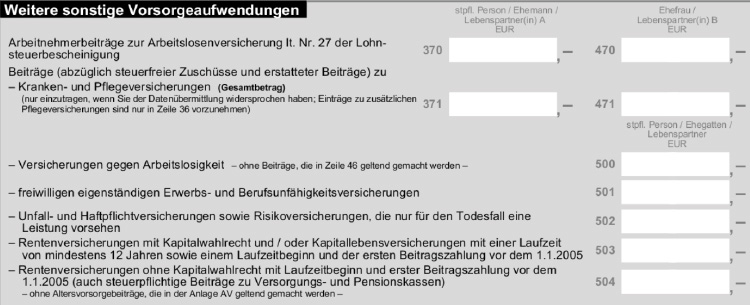

Versicherungsbeiträge fallen grundsätzlich unter die klassischen Vorsorgeaufwendungen. Hier werden allerdings nicht alle Versicherungssparten berücksichtigt. Berücksichtigung finden die Beiträge zu:

Vorsorgeaufwendungen

• Berufsunfähigkeitsversicherung

• Haftpflichtversicherungen, z. B.:

– KFZ-Haftpflichtversicherung

– Privathaftpflichtversicherung

– Diensthaftpflichtversicherung

– Vermögensschadenhaftpflicht (ö. D.)

– Haus- und Grundbesitzerhaftpflichtversicherung

– Tierhalterhaftpflichtversicherung

– Bauherrenhaftpflichtversicherung

– Gewässerschadenversicherung

– usw.

• Rentenversicherungen mit/ohne Kapitalwahlrecht

mit Beginn vor dem 1. Januar 2005

• Kapitallebensversicherungen mit mind. zwölf Jahren

Laufzeit und Beginn vor dem 1. Januar 2005

• Erwerbsunfähigkeitsversicherung

• Krankenzusatzversicherung, z. B.:

stationär

ambulant

Krankenhaustagegeld

Krankentagegeld

usw.

• Pflegezusatzversicherung

• Unfallversicherungen (ggf. 50 % Werbekosten, wenn

auch Deckung für berufliche Unfälle geboten ist)

• Risikolebensversicherungen

• Sterbegelder

Werbungskosten:

• Berufsrechtsschutzversicherung

(auch entspr. Anteil an umfangreicheren Deckungen)

Zur Geltendmachung im Rahmen Ihrer Steuererklärung nutzen Sie bitte die Anlage Vorsorgeaufwand. Den Nachweis über die Beitragshöhen können Sie auf verschiedene Arten erbringen: Beitragsrechnungen, Kontoauszüge, beim Versicherer angeforderte Bescheinigung, etc.

Beachten Sie bitte, dass es hier Obergrenzen gibt: 1.900 Euro für Arbeitnehmer, 2.800 Euro für Selbstständige

Seit 2010 gehen auch Kranken- und Pflegekassenbeiträge (gesetzlich und privat), sowie Beiträge zur Arbeitslosenversicherung voll in die Steuererklärung von Arbeitnehmern ein, da der Gesetzgeber die Risikovorsorge der Bürger durch das sogenannte Bürgerentlastungsgesetz unterstützt. Selbstständige bzw. privat Krankenversicherte können den Teil in Ansatz bringen, der die sogenannte Basisversorgung bildet. Der exakte Beitrag wird jährlich vom Versicherer mitgeteilt.

Die Vorsorgeaufwendungen zur Altersvorsorge (Basisrente)

Die Bedrohung durch Altersarmut hat auch der Staat erkannt und ist offensichtlich darüber besorgt, ob die gesetzliche Rente zum Leben ausreichen wird. Ganze 20.000 Euro können Ledige (Verheiratete 40.000 Euro) als jährliche Sonderausgaben absetzen. Die Summe wird erst ab dem Jahr 2025 zu 100 % berücksichtigt, davor steigt der Wertungssatz von Jahr zu Jahr um 2 % (z. B. 80 % in 2015 oder 90 % in 2020). Hier können Sie sich den mit Abstand größten Steuervorteil sichern.

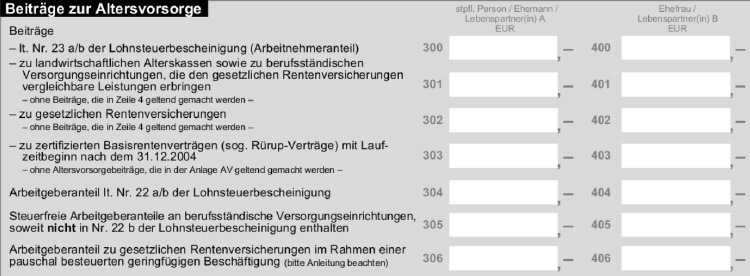

In diesen Betrag fließen verschiedene Bereiche der Altersvorsorge hinein:

Beiträge zur gesetzlichen Rentenversicherung

Beiträge zur landwirtschaftlichen Alterskasse

Beiträge zu berufsständischen Versorgungseinrichtungen

Beiträge zu einer zertifizierten Basisrentenversicherung bzw. Rürup-Rente

Bei Beamten und beherrschenden Gesellschafter-Geschäftsführern wird dieser Maximalbetrag um den fiktiven Gesamtbeitrag zur allgemeinen Rentenversicherung gekürzt. Um Beamte und Gesellschafter-Geschäftsführer mit versicherungspflichtigen Bürgern gleichzustellen, wird von den maximal abzusetzenden Sonderausgaben ein fiktiver Beitrag zur Rentenversicherung (19,9 % des Gehaltes) in Abzug gebracht.

Zur Geltendmachung im Rahmen Ihrer Steuererklärung nutzen Sie ebenfalls die Anlage Vorsorgeaufwand. Den Nachweis über die Beitragshöhen können Sie auf verschiedene Arten erbringen: Beitragsrechnungen, Kontoauszüge, beim Versicherer angeforderte Bescheinigung, etc.

Bei den Beiträgen zur Basisrente wurde der Nachweis erleichtert. Die Versicherer übermitteln die Beiträge zur Basisrente inzwischen elektronisch an Ihr zuständiges Finanzamt. Hierfür muss dem Versicherer allerdings Ihre schriftliche Zustimmung und Ihre Steueridentifikationsnummer vorliegen.

Mehr Vorsorgeaufwendungen zur Altersvorsorge (Riester-Rente)

Die zweite Form der Altersvorsorge, die über Ihre jährliche Steuererklärung seitens des Staats gefördert wird, ist die Riester-Rente. Hier findet die Förderung primär über die Zulagen statt je nach persönlicher Situation (Einkommen, Beitrag, etc.) kann sich aber auch noch eine über die Förderung hinaus gehende Steuerersparnis ergeben. Die Förderung fließt direkt in Ihren Vorsorgevertrag, die Steuerersparnis auf Ihr Bankkonto.

Pro direkt förderberechtigtem Sparer können hier Beiträge von bis zu 2.100 Euro (inkl. Ihrer Förderung) pro Jahr geltend gemacht werden. Bei gemeinsam veranlagten Ehepaaren kommt es bei dieser Regelung gelegentlich zu Missverständnissen. Befinden sich beide Ehepartner in einem Arbeitnehmerverhältnis (Voll- oder Teilzeit), so sind sie beide direkt förderberechtigt. Zusammen können beide also 4.200 Euro (inkl. Förderung) an Riester-Beiträgen absetzen. Ist einer der Ehepartner nur indirekt über den anderen förderberechtigt (z. B. ein Arbeitnehmer, ein Selbstständiger), so erhalten beide zusammen nur die 2.100 Euro des direkt förderfähigen Partners.

Zur Geltendmachung im Rahmen Ihrer Steuererklärung nutzen Sie bitte die Anlage AV. Den Nachweis über die Beitragshöhen können Sie auf verschiedene Arten erbringen: Beitragsrechnungen, Kontoauszüge, beim Versicherer angeforderte Bescheinigung, etc.

Auch bei den Beiträgen zur Riester-Rente wurde der Nachweis erleichtert. Auch hier muss dem Versicherer zur elektronischen Übermittlung Ihre schriftliche Zustimmung und Ihre Steueridentifikationsnummer vorliegen.

Verschenken Sie kein Geld!

Die jährliche Steuererklärung stellt für die meisten von uns ein eher lästiges Unterfangen dar. Dennoch ist sie nötig, will man kein Geld verschenken. Wer sich selbst beim Ausfüllen der Formulare unsicher ist, dem empfehlen wir, einen Steuerberater oder Lohnsteuerhilfeverein zu konsultieren.